Contractual Service Margin – bereken deze óók op polisniveau!

Dit artikel is verschenen in De Actuaris van oktober 2018, met als thema ‘IFRS17’

Verzekeraars staan voor een grote uitdaging om bij de invoering van IFRS 17 de ‘Contractual Service Margin’ (CSM) te bepalen voor de bestaande verzekeringscontracten. De CSM representeert de onverdiende winst van een groep verzekeringscontracten (‘unit of account’) en staat als verplichting op de balans (zie IFRS 17.38). De CSM valt vrij als ‘revenue’ in de W&V-rekening gedurende de periode waarin de verzekeraar service verleent (IFRS 17.44(e), 45(e), en 66(e)). Het afschrijvingspatroon dient rekening te houden met de ‘coverage units’ (IFRS 17.B119).

Ondanks de vereiste dat de CSM op het niveau van de unit of account vastgesteld moet worden, zien wij significante voordelen om de resultaten van de berekeningen op het laagst mogelijke niveau beschikbaar te hebben namelijk op dekking-, claim-, polis- of contractniveau. Dit geeft verzekeraars optimale flexibiliteit bij het bepalen van de CSM op transitiedatum (de transitiedatum is de begindatum van de vroegste periode die ter vergelijking is opgenomen in de jaarrekening. Dit is de datum waarvoor de IFRS-openingsbalans wordt opengesteld) en daarmee veel inzicht in de verschillen tussen de verschillende berekeningsmethodes en de impact van groepering op de resultanten. Daarnaast is dit een goede stap richting een integrale oplossing voor meerdere rapportages.

In dit artikel gaan wij in op de grondslagen voor het berekenen van de CSM, in de uitdagingen maar vooral ook in kansen die het investeren in het juiste rekenniveau de organisatie biedt.

Berekeningsniveau van de CSM

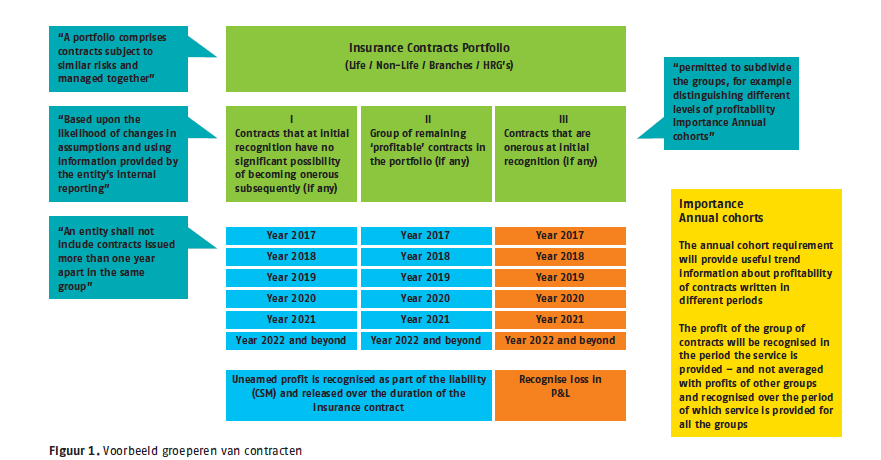

IFRS 17 is van toepassing op groepen verzekeringscontracten (IFRS 17.14). In een groep vallen producten met vergelijkbare risico’s die als zodanig gemanaged worden. Deze groepen worden verder ingedeeld naar type winstgevendheid (zeker winstgevend, waarschijnlijk winstgevend en verlieslatend), gemeten op het moment van afsluiten van de verzekeringscontracten. Tenslotte wordt onderscheid gemaakt naar jaarlagen. Deze indeling vormt de basis voor de berekeningen van de CSM.

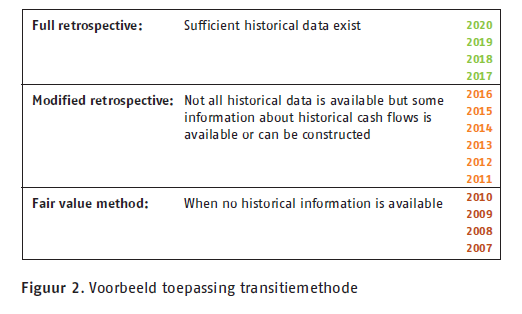

Voor de berekening van de CSM voor bestaande portefeuilles op transitiedatum zijn drie methodes beschikbaar. In de ‘full retrospective approach’ (‘FRA’) en ‘modified retrospective approach’ (‘MRA’) wordt de CSM bepaald alsof IFRS 17 altijd al van toepassing was, dus vanaf het moment van initiële waardering. Bij de ‘Fair Value’ (FV) methode wordt de CSM prospectief bepaald. In principe moet de FRA toegepast worden. Als dit niet mogelijk is, is er de keuze tussen de MRA of de FV methode. Met de kanttekening dat wanneer informatie beschikbaar is, dit ook gebruik moet worden. Denk bijvoorbeeld aan beschikbare informatie voor de compensatieberekeningen van beleggingsverzekeringen.

De keuze van de indeling van contracten naar groepen in combinatie met de transitiemethode zal in belangrijke mate de hoogte van de CSM gaan bepalen. De impact zal naar verwachting het grootst zijn bij de MRA omdat de standaard hier de meeste ruimte laat bij het bepalen van de groepen. Modellering van de CSM op het laagste niveau (dekking-, claim-, polis- of contractniveau) kan voordelen bieden bij het vaststellen van de optimale indeling van de groepen.

In de praktijk is al gebleken dat het aantal groepen dat wordt gebruikt bij het bepalen van de CSM een significante impact heeft op zowel de hoogte als het verloop van de CSM. Ook zien we, met beperkte inspanning, een enorm potentieel voor de CSM in het toepassen van de MRA ten opzichte van de FV methode.

Datavereisten: meer data, beter toegankelijk

Het verkrijgen van de juiste historische data om de CSM bij aanvang vast te stellen zal bij de FRA en MRA een enorme exercitie worden. De specifieke problemen hierbij zullen sterk maatschappij en zelfs verzekeringsadministratie afhankelijk zijn. Elk systeem zal zijn eigen uitdagingen kennen, afhankelijk van de mate waarin historische informatie en mutaties nog beschikbaar zijn. Methodewijzigingen of conversies bemoeilijken de situatie nog eens extra. Het verkrijgen van gerealiseerde kasstromen en historische assumpties op unit of account niveau is de volgende uitdaging in deze dataexercitie.

Kortom, IFRS 17 stelt hogere eisen aan de opslag van en toegang tot gegevens. Gelukkig zijn er op technologisch gebied de laatste decennia stormachtige ontwikkelingen geweest, die de opslag van en toegang tot gigantische hoeveelheden gegevens mogelijk maken. Dit zijn veelal oplossingen waarin databases centraal staan.

Model- en systeemvereisten: Welke detailniveau kun je aan?

Ook aan modellen en systemen stelt IFRS 17 voor de berekening van de CSM hoge eisen:

- Modellen moeten kunnen rekenen met meerdere interest curves en meerdere grondslagen (historisch en huidig);

- Modellen moeten minimaal op het niveau van de unit of account kunnen rekenen en informatie kunnen aanleveren;

- Systemen moeten in staat zijn de CSM van periode tot periode door te ontwikkelen en de impact van veranderingen op de CSM op te leveren. Daarbij moet er een goede koppeling zijn met de database/systemen voor IFRS 17 verslaglegging om de balans en de W&V rekening op te stellen.

De performance van modellen en systemen is hierbij cruciaal. Ze moeten snel in staat zijn de benodigde informatie te rapporteren. Het rekenen op detailniveau zal veel vragen van modellen, want veel verzekeraars rekenen vanwege performance beperkingen doeleinden nog op een veel hoger modelpunt niveau. Ook voor het raadplegen van alle historische informatie is de performance van invloed, omdat koppelingen met de data tijdrovend kunnen zijn en de geheugenopslag van niet alle modellen toereikend zal zijn.

De behoefte aan robuuste en snelle modellen die op een zeer gedetailleerd niveau kunnen rekenen neemt daardoor sterk toe. Ook hier bieden de technologische ontwikkelingen van de laatste tijd hoop: efficiënt omgaan met geheugen en database koppelingen is steeds beter mogelijk, en ook qua rekenkracht kan er steeds goedkoper van steeds meer rekenkracht gebruik gemaakt worden, waardoor berekeningen op polisniveau geen belemmering meer hoeven op te leveren.

Keuze van detailniveau

De eisen die IFRS 17 stelt aan data, modellen en systemen en de technologische mogelijkheden die er zijn om dit te realiseren, zijn een goede aanleiding om het detailniveau van de modellen nog eens te herzien. Niet alleen biedt dat waardevolle analysemogelijkheden, ook kan dit de start zijn van een integrale oplossing voor alle rapportage maatstaven. We begrijpen dat dit gezien de beperkte implementatietijd van IFRS 17 en de verwachte complexiteit niet bij iedere verzekeraar de hoogte prioriteit zal hebben, maar is gezien de verwachte voordelen zeker de moeite waard om te onderzoeken.

Waardevolle analysemogelijkheden

We hebben hierboven gezien dat IFRS 17 hoge eisen stelt aan de mate van detail waarop informatie en berekeningen nodig zijn, namelijk per jaarlaag, productgroep en winstgevensheidsniveau. De CSM moet strikt voorgeschreven op dit niveau vastgesteld en afgeschreven worden: niet op een hoger niveau, maar ook niet op een lager niveau. Toch is het interessant voor een verzekeraar om af te wegen of zij niet in staat is de berekeningen op het laagst mogelijke niveau uit te voeren. De Best Estimate Liability, de Risk Adjustment en de vorige CSM en het afschrijvingspatroon dienen dan op dat niveau beschikbaar te zijn.

Voordelen hiervan zijn dat de analysemogelijkheden die dit biedt enorm zijn, waardoor krachtige management informatie en verklaring van impacts en verschillen mogelijk is. Daarnaast is de indeling van unit of account groepen in de fase tot transitie erg flexibel. Op een dergelijke manier is de berekening van de CSM generiek op te zetten, waardoor de berekening op unit of account niveau een stuk eenvoudiger kan en veel van aggregatie gebruik kan maken. Dit geeft verzekeraars veel meer flexibiliteit bij het vaststellen van de groepen voor de berekening van de CSM. Ook ten aanzien van interne sturing op de waarde van de nieuwe productie (VNB) en pricing kunnen berekeningen op het laagste niveau van duidelijke toegevoegde waarde zijn.

Natuurlijk zitten er ook nadelen aan deze manier. Het vraagt heel veel van modellen en systemen, waar niet iedere verzekeraar vanuit haar huidige vertrekpunt naar toe zou kunnen bewegen gegeven de korte tijdslijnen, of simpelweg niet de investering voor zal willen doen omdat het niet strikt noodzakelijk is. Ook blijven er ten allen tijde berekeningen nodig op het niveau van unit of account, omdat de CSM en afschrijving nu eenmaal op dat niveau gerapporteerd dient te worden.

Alle rapportages uit één omgeving

Een andere afweging om te maken is of een verzekeraar een integrale oplossing wil voor het vaststellen van alle rapportage maatstaven onder IFRS 17 (waaronder de CSM), Solvency II en interne rapportages. Wat we nu nog veel in de markt zien, zijn losstaande oplossingen: een model stelt de kasstromen vast, maar de uiteindelijke risicomarge berekening gebeurt in een ander systeem. Buiten deze systemen om wordt een Analysis of Change vastgesteld. Vaak spelen Excel oplossingen hierbij nog een grote rol.

Het risico bestaat dat de CSM in weer een volgend systeem wordt berekend. Meer systemen brengen meer operationele risico’s met zich mee op de koppelgebieden. Daarnaast maken meer systemen het moeilijker om de gegevens integraal te kunnen analyseren en in te kunnen zoomen waar nodig. Door alle risicomaatstaven door één systeem te laten berekenen en in een gecombineerde analysis of change aan te bieden aan de gebruiker, met voldoende mogelijkheid tot inzoomen, is er ook een makkelijkere brug te slaan met Solvency II. Solvency II moet daarbij voor het model niets anders zijn dan het doorrekenen van een ander scenario met andere parameters.

Conclusies

In dit artikel zijn we ingegaan op de uitdagingen die met name levensverzekeraars zullen hebben bij het bepalen van de CSM op transitiedatum. Door recente technologische ontwikkelingen zijn er toepassingen beschikbaar die het mogelijk maken om de CSM op het laagste niveau te kunnen bepalen. Dit geeft verzekeraars veel flexibiliteit bij het bepalen van de groepen waarvoor de CSM bepaald moet worden en veel inzicht om de CSM bepaling en beweging goed te kunnen analyseren.

-

Verder praten met

Triple A? E-mail

06 - 23 35 00 33

Spreken onze thema’s jou aan en is onze cultuur precies wat je zoekt? Kijk dan eens bij onze vacatures. Wij zijn altijd op zoek naar talent!

-

-

Wilt u meer informatie of een afspraak maken?

Neemt u dan contact op met Martijn Visser

© 2025 AAA Riskfinance. Alle rechten voorbehouden.