Risicohouding van pensioenfondsen

Met de transitie naar de Wet Toekomst pensioenen is er ook een nieuwe invulling gegeven aan de risicohouding van de pensioenfondsen. Belangrijk is dat deelnemerskenmerken en –preferenties centraal komen te staan. De wet omschrijft een proces dat vier fasen kent om te komen tot vaststelling van deze risicohouding, te weten: risicopreferentieonderzoek (Fase A), vaststellen risicohouding (Fase B), inrichting beleggingsbeleid (Fase C) en de jaarlijkse toetsing risicoblootstelling (Fase D). In dit artikel gaan wij in met name in op wat de risicohouding (Fase B) inhoudt en mogelijke complicaties met betrekking tot de jaarlijkse toetsing (Fase D)

De nieuwe risicohouding is vormgegeven met drie maatstaven:

1. Risicomaatstaf: vormt een grens aan het maximaal aanvaardbare risico in het beleggingsbeleid. De geprojecteerde uitkeringen worden gewogen met overlevingskansen om vervolgens de mediaan af te zetten tegen het 5% percentiel.

2. Verwachtingsmaatstaf: geeft een indicatie van het rendement dat wordt behaald door te beleggen. Dit wordt berekend door de mediane uitkeringenstroom behorende bij het beleggingsbeleid te vergelijken met een zogenaamd hypothetisch geheel risicomijdend beleggingsbeleid.

3. Langetermijnrisicomaatstaf: deze maatstaf is hetzelfde als de risicomaatstaf maar is dan van toepassing op de uitkeringsfase.

Deze maatstaven moeten worden afgeleid uit het risicopreferentieonderzoek en weerspiegelen daardoor de voorkeuren van de deelnemers. De combinatie van deze drie maatstaven geeft een beeld van het maximale risico (bovengrens) en het minimale rendement (ondergrens) dat in de ogen van de deelnemer acceptabel is.

Een belangrijk element van de nieuwe risicohouding is de jaarlijkse toetsing (Fase D). Jaarlijks moeten pensioenfondsen de maatstaven opnieuw bepalen aan de hand van de door DNB voorgeschreven zogenaamde P-scenariosets en het actuele beleggingsbeleid. Dit wordt de risicoblootstelling van het beleggingsbeleid genoemd. Wanneer deze risicoblootstelling de grenzen van de vastgestelde risicohouding overschrijdt is het fonds verplicht haar beleggingsbeleid direct aan te

passen naar een beleid dat wel binnen de gestelde grenzen valt. Deze directe aanpassing is wezenlijk anders dan de huidige situatie onder het Ftk.

Terugkijkend

De scenariosets waarop deze berekeningen moeten worden uitgevoerd worden elk kwartaal door DNB geüpdatet. De afgelopen jaren laten zien dat deze sets significante wijzigingen met zich mee kunnen brengen. Een wijziging van de scenarioset resulteert ook in nieuwe waarden voor de maatstaven van de risicohouding. Dit veroorzaakt een uitdaging voor een pensioenfonds bij de jaarlijkse toetsing wanneer bijvoorbeeld het risico in de scenarioset is toegenomen. De berekeningen zullen dan een hogere risicomaatstaf met zich mee brengen en dus een overschrijding van de risicohouding met een verplichte aanpassing van het beleggingsbeleid tot gevolg. Wanneer dit het resultaat is vanuit een veranderende economie is dit een logisch en wenselijk gevolg en juist in lijn met de geest van de wet. In het recente verleden zijn er echter ook ontwikkelingen in de scenariosets geweest die niet direct aan veranderende economische omstandigheden te koppelen zijn.

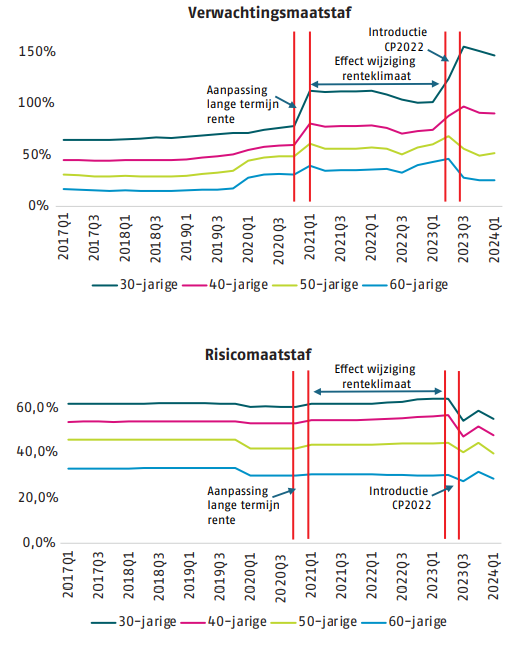

In deze paragraaf wordt ingezoomd op de ontwikkeling van de maatstaven over een aantal recente scenariosets van DNB (2017Q1-2024Q1). Deze analyse is uitgevoerd voor een aantal maatmensen (30, 40, 50 en 60-jarige) in een individuele DC-omgeving. Deze omgeving wijkt af van de nieuwe wereld van een FPR of SPR binnen de Wtp. Collectieve elementen als een solidariteitsreserve of een risicodelingsreserve zijn dus niet meegenomen in deze analyse. Als beleggingsbeleid is een lifecycle toegepast welke aansluit op de eerste inzichten van reeds gepubliceerde transitieplannen. Dit houdt in dat deze aanvangt op 100% voor jonge leeftijden en afbouwt naar 35% aandelen voor gepensioneerden. De getoonde effecten zijn dus voornamelijk richtinggevend bedoeld en de getoonde schokken zullen ook door vertalen naar een SPR of FPR omgeving.

Figuur 1 toont de ontwikkeling van de verwachtingsmaatstaf over de verschillende scenariosets, Figuur 2 toont dit voor de risicomaatstaf. In de figuren is te zien dat met name de verwachtingsmaatstaf erg volatiel blijkt door de tijd heen. De risicomaatstaf is relatief constant gebleven tot de 2023Q3 set.

Er zijn in onze ogen twee typen ontwikkelingen in de scenariosets te observeren die effect hebben op de maatstaven, namelijk economische en modelmatige ontwikkelingen. Economische ontwikkelingen hebben betrekking op wijzigingen van bijvoorbeeld de rente, aandelenrendementen of de inflatie. Met modelmatige ontwikkelingen wordt gerefereerd naar wijzigingen in de methodiek onderliggend aan constructie de scenariosets.

Economische ontwikkelingen

Een van de centrale gedachten achter de nieuwe risicohouding onder de Wtp is dat wanneer de economie wijzigt het beleggingsbeleid opnieuw moet worden geëvalueerd. In onze ogen zou een gewijzigde economie moeten leiden tot een kritische toets van de passendheid van het beleggingsbeleid. Deze inrichting van de risicohouding verplicht fondsen hier dan ook toe.

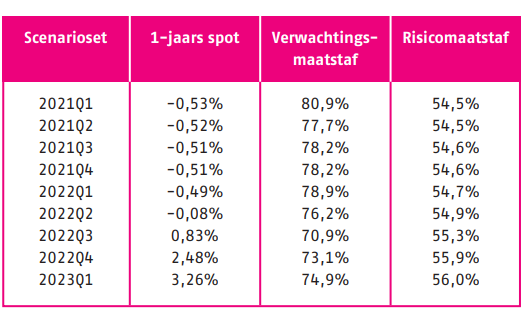

Tussen eind 2021Q1 en 2022Q4 is de economie van een laag renteklimaat verschoven naar een ‘normaler’ renteklimaat. Tabel 1 toont de 1-jaars spot rate voor de verschillende sets om een indicatie te geven van het renteklimaat in de scenarioset. De resultaten laten zien dat de verwachtingsmaatstaf geleidelijk daalt met de stijging van de rente, terwijl de risicomaatstaf slechts marginaal stijgt. De verwachtingsmaatstaf dient als ondergrens waardoor een dalende waarde bij de jaarlijkse toetsing een probleem kan vormen. De resultaten laten zien dat wanneer in een jaar de rente stijgt de kans zeer aanzienlijk is dat de toets op de verwachtingsmaatstaf niet wordt gehaald.

Modelmatige ontwikkelingen

Om een scenarioset te genereren worden een aantal parameters gekalibreerd op marktomstandigheden. Van tijd tot tijd wijzigen de inzichten van DNB in het kalibratieproces wat leidt tot wijzigingen in de scenarioset. Deze modelmatige aanpassingen verklaren een aantal van de sprongen die we observeren in de figuren.

- Aanpassing lang termijn rente 2021Q1 set: Naar aanleiding van signaleringen uit de markt (eind 2020) is de lange termijn rente verlaagd in de 2021Q1 set. Concreet vertaalde zich dit in een verlaging van de 20-jaars rente van 3,5% naar 1,5%. Dit heeft een grote impact gehad op het HGRB (Hypothetisch Geheel

Risicomijdend Beleggingsbeleid) uit de verwachtingsmaatstaf doordat deze enkel rente-afhankelijk is omdat er niet in aandelen wordt belegd. De risicomaatstaf is slechts marginaal gestegen. - Introductie CP2022: Vanaf de 2023Q3 set worden de scenariosets gegenereerd op basis van het advies dat de Commissie Parameters heeft uitgebracht. Dit advies heeft een ander kalibratieproces geïntroduceerd en levert daarnaast bruto rendementen in plaats van de netto rendementen welke tot dat moment in de set aanwezig waren. Het effect van CP2022 is dat zowel de risicomaatstaf als de verwachtingsmaatstaf voor met name de jongere deelnemers significant zijn gewijzigd. Dus zowel het risico als het rendement in de set zijn over de langere termijn gewijzigd. Dit resultaat sluit aan bij de adviezen van CP2022 over langetermijnrendementen.

Conclusie

Terugkijkend over recente scenariosets zien we dat de maatstaven gevoelig zijn voor de onderliggende scenarioset. Met name de verwachtingsmaatstaf blijkt volatiel terwijl de risicomaatstaf relatief constant blijft over de tijd. De grootste sprongen worden veroorzaakt door modelwijzigingen in de scenarioset en niet zozeer door

economische ontwikkelingen. Deze resultaten laten zien dat het voor pensioenfondsen wenselijk is om ruimte in te bouwen bij het vaststellen van de risicohouding om rekening te kunnen houden met deze schommelingen over de tijd.

Dit artikel is geschreven door Rian Katoen en Max Zeeman voor De Actuaris april editie.

-

Verder praten met

Triple A? E-mail

06 - 2273 9771

Spreken onze thema’s jou aan en is onze cultuur precies wat je zoekt? Kijk dan eens bij onze vacatures. Wij zijn altijd op zoek naar talent!

-

-

Wilt u meer informatie of een afspraak maken?

Neemt u dan contact op met Rian Katoen

© 2025 AAA Riskfinance. Alle rechten voorbehouden.