Beleidsafweging in transitie-FTK en nieuwe pensioenstelsel

Beleidsafweging in transitie-FTK en nieuwe pensioenstelsel

.

Beleidsafweging urgent gegeven spagaat tussen transitie-FTK en nieuwe pensioenstelsel

.

Momenteel is mogelijk een van de belangrijkste vragen die speelt bij pensioenfondsen die willen invaren:

“Hoe richt ik mijn beleggingsportefeuille de komende jaren, tijdens het transitie-FTK, in zodat dit het beste voor de deelnemers is?”

Een zeer complexe vraag die niet direct kan worden beantwoord met de “traditionele” ALM-studie.

Bij de bepaling van de beleggingsportefeuille adviseren we om in de komende jaren, gedurende het transitie-FTK, rekening te houden met het nieuwe pensioenstelsel dat vanaf circa 2026-2027 van toepassing wordt. De risicobereidheid van de deelnemers staat hierbij centraal.

Als gevolg van het ontbreken van concrete onderzoeksresultaten van de risicobereidheid van deelnemers in de nieuwe premieregelingen, hebben wij met behulp van een marktgemiddelde neutrale lifecycle bij beschikbare premieregelingen afgeleid wat de portefeuille gewogen strategische beleggingsmix zou zijn voor een bepaalde bestandssamenstelling.

We veronderstellen dat een gemiddeld pensioenfonds de volgende beleggingsmix heeft: 40% Zakelijke waarden, 60% Vastrentende waarden en 50% Renteafdekking. In dat geval leidt de beschreven methode veelal tot een meer risicovolle beleggingsmix dan thans het geval is. Het nieuwe pensioenstelsel zal waarschijnlijk tot een verschuiving van de huidige beleggingsmix naar een meer risicovolle beleggingsmix leiden.

Wij merken op dat een meer risicovolle beleggingsmix vanuit een marktgemiddelde lifecycle ervoor kan zorgen dat de evenwichtigheid onder deelnemers in het geding komt. Deze conclusie volgt uit een door ons uitgevoerde stochastische analyse met verschillende beleggingsstrategieën, verschillende deelnemersbestanden, verschillende aanvangsdekkingsgraden per 1-1-2021 en verschillende invaarmomenten. Hieruit blijkt dat voor een gemiddeld pensioenfonds de-risken gedurende transitie-FTK juist leidt tot lagere verwachte kortingen.

Hier zien we een spagaat ontstaan tussen de toepassing van het transitie-FTK en het nieuwe pensioenstelsel. Pensioenfondsbesturen doen er daarom goed aan om dit tijdig te analyseren en hun beleidsafwegingen hiermee te onderbouwen. Daarbij is het raadzaam om bij een ALM-studie een forward-looking benadering te gebruiken om hun visie te vormen.

Pensioenfondsen die willen invaren, dienen bij de inrichting van de beleggingsportefeuille rekening te houden met transitie-FTK

Zonder te lang stil te willen staan bij de wijzigingen uit het pensioenakkoord, leggen we in dit artikel de focus op zaken die van belang zijn bij beleidsafwegingen in de komende jaren. Voor meer informatie over de regelingen, het transitiekader en vele andere zaken verwijzen we graag naar een samenvatting van onze collega https://www.aaa-riskfinance.nl/publicaties/pensioenakkoord-kort-samengevat/.

Bij beleidsafwegingen in de komende jaren dient rekening te worden gehouden met het transitie-FTK, indien een pensioenfonds er voor kiest om in te varen.

Bij overwegingen met betrekking tot de portefeuille zijn de volgende punten van groot belang:

- Evenwichtigheid: Een pensioenfonds dient de evenwichtigheid onder deelnemers te waarborgen.

- Risicobereidheid deelnemers: Na transitie dient de beleggingsportefeuille aan te sluiten bij de risicobereidheid van de deelnemers.

- Grens voor korten: Een pensioenfonds dient onvoorwaardelijk te korten indien het zich gedurende het transitie-FTK onder een dekkingsgraad van 90% bevindt.

- Richtdekkingsgraad: Bij overgang naar het nieuwe contract dient een pensioenfonds direct te korten indien het pensioenfonds zich onder de richtdekkingsgraad (RDG) bevindt. De richtdekkingsgraad is minimaal 95% en deze is zodanig afgeleid dat bij invaren:

- alle uitkeringen van gepensioneerden tenminste gelijk blijven, en

- voor alle deelnemers het verwacht pensioen op peil blijft.

Een risicovollere beleggingsmix resulteert hierdoor in een lagere richtdekkingsgraad.

- UFR-methodiek: De UFR-methodiek is per 1-1-2021 gewijzigd voor pensioenfondsen. Tot aan 2024 wordt de methodiek stapsgewijs gewijzigd naar een 30-jaars LLP en lagere ingroeifactor. Dit resulteert in toenemende voorzieningen in de komende jaren. Dit heeft een negatief effect op later invaren.

Strategische beleggingsmix afleiden met marktgemiddelde neutrale lifecycle leidt tot risicovollere beleggingsmix

De beleggingsportefeuille onder het nieuwe pensioenstelsel (WVP+ en nieuwe pensioencontract) dient in lijn te zijn met de risicobereidheid van de deelnemers. De risicobereidheid van de deelnemers kan worden vastgesteld met behulp van passende enquêtes en kwantitatieve onderzoeken onder alle deelnemers. De kans is groot dat deze metingen momenteel nog niet zijn uitgevoerd door het pensioenfonds, waardoor deze metingen dan ook niet kunnen worden meegenomen in de beleidsoverwegingen.

Een eerste verkenning hiervan met behulp van een marktgemiddelde neutrale lifecycle van beschikbare premieregelingen laat zien dat, als we rekening houden met het nieuwe pensioenstelsel dit waarschijnlijk zal leiden tot een verschuiving van de huidige beleggingsmix.

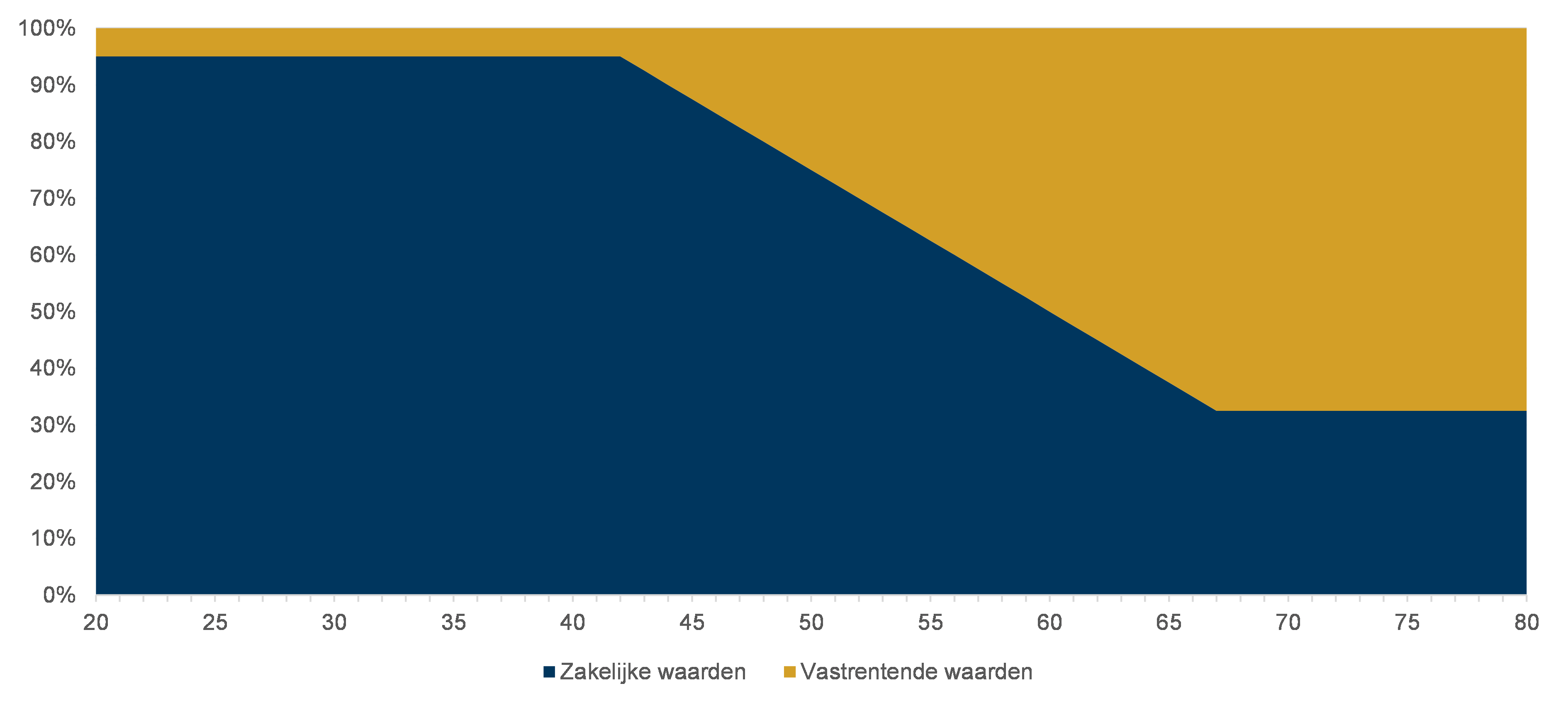

Onderstaand figuur geeft een voorbeeld van een marktgemiddelde neutrale lifecycle:

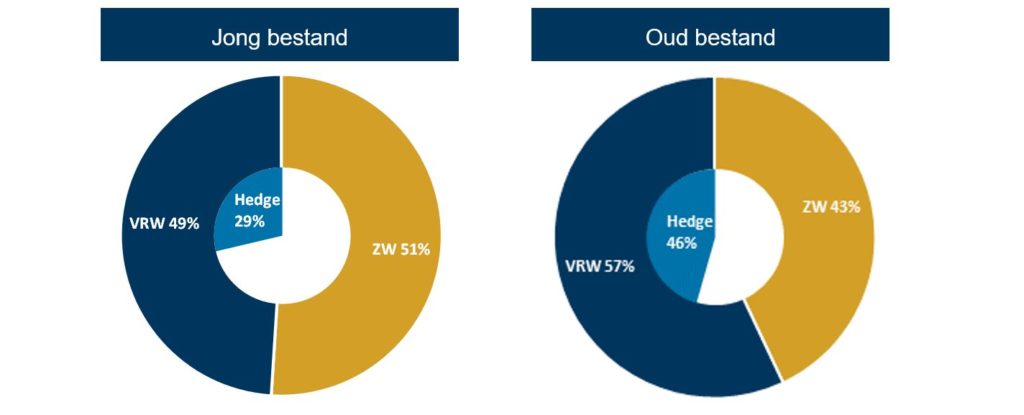

Als we deze marktgemiddelde neutrale lifecycle gebruiken voor een vertaalslag naar een geaggregeerde strategische beleggingsmix resulteert dit in de onderstaande verdeling voor respectievelijk een jong en oud deelnemersbestand.

Als we veronderstellen dat een gemiddelde pensioenfonds nu als volgt belegt: 40% Zakelijke waarden, 60% Vastrentende waarden en 50% Renteafdekking, dan leiden zowel een jong als een oud bestand tot een meer risicovolle beleggingsmix.

Risico afbouwen en zo snel mogelijk invaren pakken gunstig uit voor de verwachte korting

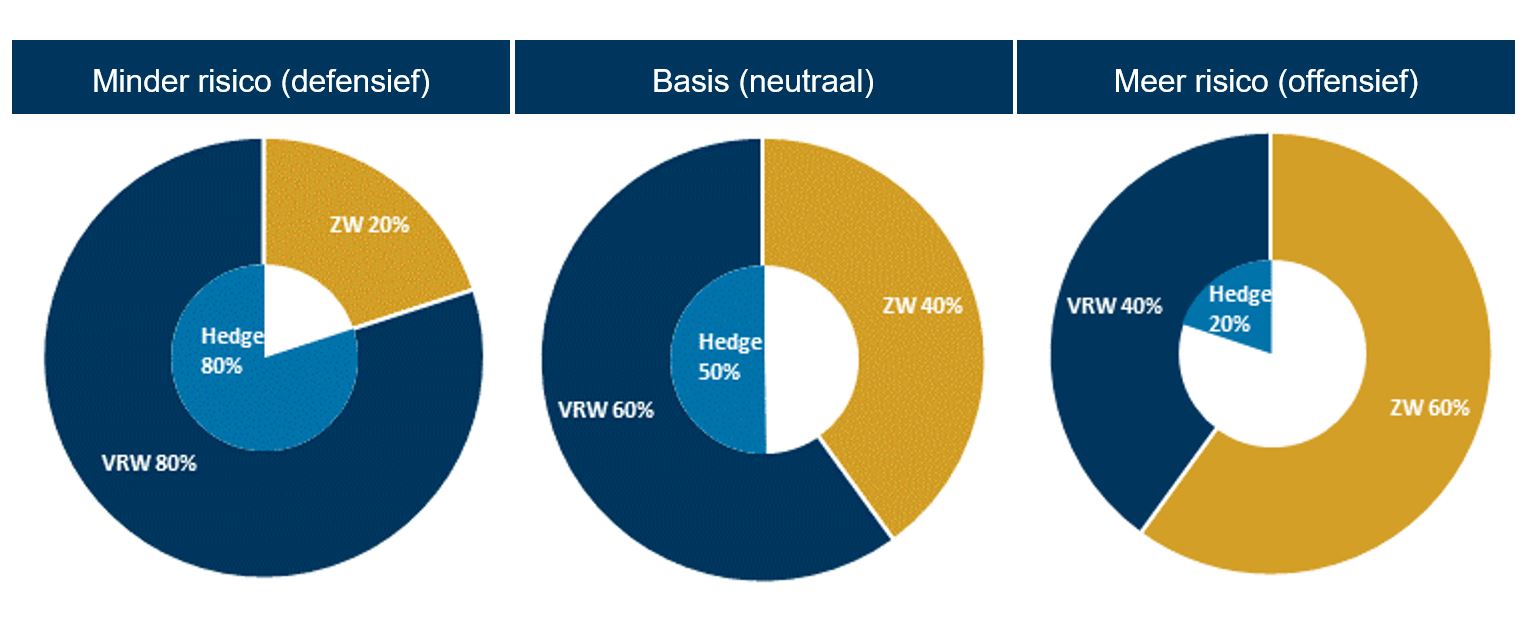

Voor de periode tot het einde van de transitie (voorlopig zijn we nog uitgegaan van uiterlijk 01-01-2026) hebben we voor een jong, gemiddeld en oud deelnemersbestand de verwachte verplichtingen bepaald. De verplichtingen zijn vervolgens tegen drie verschillende beleggingsstrategieën aangehouden:

Voor een gemiddeld deelnemersbestand volgen daar, afhankelijk van de aanvangsdekkingsgraad per 1-1-2021 en het invaarmoment, de volgende kortingen (kansen op korten x gemiddelde conditionele kortingen) uit. Overigens leveren de resultaten voor een oud en jong bestand vergelijkbare conclusies op.

Als we kijken naar de verwachte korting, combinatie van de kans op korten en de gemiddelde conditionele korting, kunnen we in bijna alle gevallen concluderen dat risico afbouwen gunstig is. Dit wordt hoofdzakelijk veroorzaakt door de toenemende mate van korting bij meer risico. Voor pensioenfondsen met een aanvangsdekkingsgraad boven de richtdekkingsgraad (in onze analyse zijn we uitgegaan van een richtdekkingsgraad van 95% en hebben we verondersteld dat deze gelijk blijft) zien we in de analyse dat risico dichtzetten in kleinere kansen op korten en lagere mate van korting resulteert.

Daarentegen is, indien de startdekkingsgraad lager is dan de richtdekkingsgraad, opwaartse potentie wenselijk, en dient een pensioenfonds daarvoor meer risico te nemen. Echter zien we dat deze opwaartse potentie weinig impact heeft op de verwachte korting.

Tot slot is de verwachte korting ook lager naarmate het invaarmoment eerder plaatsvindt, behalve als de startdekkingsgraad onder de richtdekkingsgraad ligt. Dit wordt met name veroorzaakt door de onzekerheid van de toekomst en de wijziging van de UFR-methodiek.

ALM-studie met forward-looking benadering helpt bij visievorming ten aanzien van te voeren beleid onder transitie-FTK

Uit de voorgaande analyses zien we een spagaat tussen het transitie-FTK en het nieuwe pensioenstelsel. Afhankelijk van fondskenmerken helpt een ALM-studie om beleidsafwegingen te maken middels stochastische analyse (inschatting risico’s en verbanden leggen, etcetera). Het is echter de vraag of het centrale ALM-pad het meest aannemelijke pad is? Daarom is het gegeven de beperkte horizon en dat we slechts één scenario bewandelen, ook zinvol om naar de meest relevante forward-looking scenario’s te kijken om een visie te vormen ten aanzien van het te voeren beleid. Om beleid voor de komende jaren te evalueren, dienen passende scenario’s te worden geformuleerd, bijvoorbeeld handelsoorlog, effecten van Covid-19 en klimaattransitie. Voor de uitwerking van deze scenario’s is Triple A een samenwerking aangegaan met LINKS-Analytics. Voor meer info verwijzen we u door naar: https://www.aaa-riskfinance.nl/publicaties/forward-looking-scenarios-voor-alm/.

-

Verder praten met

Triple A? E-mail

020 - 707 3640

Spreken onze thema’s jou aan en is onze cultuur precies wat je zoekt? Kijk dan eens bij onze vacatures. Wij zijn altijd op zoek naar talent!

-

-

Wilt u meer informatie of een afspraak maken?

Neemt u dan contact op met Ridzert van der Zee

© 2025 AAA Riskfinance. Alle rechten voorbehouden.