IORP II: verdere professionalisering pensioenfondsen

Sleutelfuncties en ERB dragen bij aan een doeltreffend governancesysteem

In april is door minister Koolmees het voorstel ingediend voor wijziging van de Pensioenwet, de Wet financieel en de Wet verplichte beroepspensioenregeling om deze aan te passen aan de Europese IORP II-richtlijn (Richtlijn 2016/2341/EU). Op het gebied van risicomanagement is hierin een verplichte eigenrisicobeoordeling (ERB) opgenomen tezamen met de vereiste tot opname van milieu-, sociale- en governance factoren (ESG) in het beleggingsbeleid en risicobeheersysteem. Op het gebied van governance is in dit wetsvoorstel de inrichting van sleutelfunctiehouders geregeld. In dit artikel richten wij ons op deze aspecten in relatie tot een doeltreffend governancesysteem binnen een pensioenfonds.

Doeltreffend governance systeem: 3 lines of defence

De algemene voorschriften van de richtlijn en ook de huidige wet- en regelgeving bepalen dat pensioenfondsen moeten beschikken over een doeltreffend governancesysteem dat voor een gezonde en prudente bedrijfsvoering zorgt.

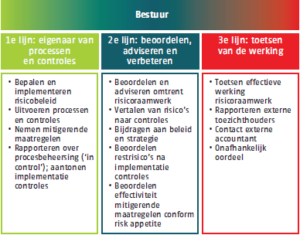

Het zogenaamde 3 lines of defence model is hierbij voor financiële instellingen een gangbaar model. Ook de IROP II-richtlijn schrijft impliciet een 3 lines of defence model voor. Bepaald is dat de 2e lijns sleutelfuncties – waaronder de risicobeheer functie en de actuariële functie – hun taken onafhankelijk van de uitvoering verrichten. Dit is de scheiding tussen de 1e lijns uitvoering en 2e lijns beoordeling en advisering. De interne audit functie mag vervolgens zijn taken niet combineren met één van de andere sleutelfuncties. Dit is de scheiding tussen de 2e lijn en de 3e lijn. Een sterk vergelijkbare bepaling is opgenomen in de Solvency II-richtlijn voor verzekeraars en DNB vertaalt dit in haar toezicht inderdaad naar een 3 lines of defence model. Ook bij de vergunningverlening aan de algemene pensioenfondsen (APF) is door DNB vereist dat zij groeien naar een 3 lines of defence model. In alle gevallen geldt het bestuur als overkoepelend orgaan dat de 1e lijn aanstuurt en informatie en advies ontvangt vanuit de 2e en 3e lijn, zoals opgenomen in onderstaand overzicht.

Specifieke bepaling pensioenfondsen: sleutelfunctiehouder in het bestuur

De sleutelfuncties vormen de 2e (risicobeheerfunctie en actuariële functie) en 3e lijn (interne auditfunctie). De rol van het bestuur is het besturen van het pensioenfonds gericht op de belangen van alle bij het fonds betrokken stakeholders. Dit betekent onder meer dat het bestuur eindverantwoordelijk is voor het goed functioneren van alle drie de lijnen. Het wetsvoorstel biedt expliciet de mogelijkheid om een bestuurder de rol van sleutelfunctiehouder te laten vervullen. Hoewel dit een pragmatische oplossing lijkt wringt dit mogelijk met de doelstelling van een doeltreffend governance systeem. Omdat een sleutelfunctie onafhankelijk en kritisch het beleid en voorgenomen besluiten van een pensioenfonds moet kunnen beoordelen staat dit op gespannen voet met het daadwerkelijk zelf nemen van deze besluiten.

Daarnaast gelden deskundigheidseisen voor sleutelfunctiehouders. Analoog aan de eisen aan leden van de beleggingscommissie zou dit naar verwachting tenminste om expertniveau gaan. Bestaande bestuurders zouden dus over dit niveau in het specifieke functiegebied moet beschikken. Voor de actuariële functie en de interne auditfunctie geldt bovendien dat zij een beroepskwalificatie moeten hebben. Specifiek voor de interne auditfunctie geldt nog dat de beroepsregels op het gebied van onafhankelijkheid een invulling binnen het bestuur in de weg staan. Invulling van de sleutelfuncties binnen het bestuur zou daarom zeer kritisch door pensioenfondsen bekeken moeten worden.

Specifieke bepalingen pensioenfondsen: certificerend actuaris als actuariële functiehouder

De minister concludeert dat veel werkzaamheden van de actuariële functie in de praktijk reeds belegd zijn bij de certificerend actuaris. Daarom wil het wetsvoorstel het mogelijk maken – niet verplichten – dat de actuariële functie wordt uitgevoerd door een certificerend actuaris. Daarom wil het wetsvoorstel het mogelijk maken – niet verplichten – dat de actuariële functie wordt uitgevoerd door de certificerend actuaris.Ook dit lijkt in eerste instantie een pragmatische oplossing, maar gaat mogelijk voorbij aan het feit dat de actuariële functie en de certificerend actuaris verschillende doelen dienen. De certificerend actuaris dient, net als de externe accountant, een publiek doel. Door het waarmerken van de jaarstaten kunnen de gebruikers ervan, publiek en toezichthouder, hieraan een zekere getrouwheid van de cijfers ontlenen. Hierom bevat de huidige wet een bepaling dat de certificerend actuaris geen andere werkzaamheden voor het fonds verricht. De actuariële functie is echter onderdeel van de interne governance van een pensioenfonds en heeft naast een controlerende rol ook een adviserende rol. Wanneer de actuariële functie door de certificerend actuaris wordt ingevuld komt daarmee mogelijk de onafhankelijkheid van de rol van certificeerder in gevaar. Precies om die reden geldt hier voor externe accountants al jaren een strikte scheiding tussen controle en adviesdiensten. Voor een doeltreffend governance systeem dient derhalve nog verder uitgewerkt te worden hoe de onafhankelijkheid van de certificerend actuaris geborgd kan worden indien deze ook actuariële sleutelfunctiehouder is.

Nieuw voor pensioenfondsen: de eigen-risicobeoordeling (ERB)

Voor verzekeraars geldt sinds de invoering van Solvency II de vereiste tot het opstellen van een Own Risk & Solvency Assessment (ORSA) waarin op basis van de eigen inschatting van risico’s toekomstscenario’s worden uitgewerkt waarin de financiële positie wordt weergegeven in verwachte omstandigheden en in stressomstandigheden. Voor pensioenfondsen is dit geïntroduceerd in de vorm van de ERB. Deze dient ten minste iedere 3 jaar te worden opgesteld of bij materiële wijzigingen van het risicoprofiel. In de ERB ligt de nadruk op methoden om risico’s te identificeren en te beoordelen waaraan het fonds zowel op korte termijn als lange termijn worden blootgesteld of kan wordt blootgesteld. Bovendien dient de ERB in aanmerking te worden genomen bij strategische besluitvorming. Hiermee wordt risicogebaseerd scenariodenken een vereiste in besluitvorming. Dit draagt bij aan een doeltreffend governancesysteem.

Nieuw voor pensioenfondsen: vereiste opname ESG in beleggingsbeleid en risicobeheersysteem

Duurzaam beleggen is reeds langer een belangrijk thema voor institutionele beleggers waaronder pensioenfondsen. Daarbij wordt doorgaans gesproken over ESG factoren: Environmental, Social and Governance. Nieuw is echter dat voor pensioenfondsen wordt vereist dat zij uitdrukkelijk bekendmaken waar bij beleggingsbeslissingen met dergelijke factoren rekening wordt gehouden en hoe zij deel uitmaken van hun risicobeheersysteem. Specifiek wordt daarbij nog verwezen naar de mogelijke impact van klimaatrisico’s op de beleggingsportefeuille. Daarmee wordt ESG naast duurzaamheid ook een risicomanagement thema. Door de koppeling aan het beleggingsbeleid en het risicobeheersysteem wordt ESG bovendien in het governance systeem betrokken.

Conclusie

Voor pensioenfondsen leidt de implementatie van de IORP II-Richtlijn tot verdere professionalisering, met name op het gebied van een doeltreffend en risicogebaseerd governancesysteem. De invoering van sleutelfuncties speelt hierin een belangrijke rol. De mogelijkheid om sleutelfunctiehouders in het bestuur te benoemen en de actuariële functie te laten uitvoeren door de certificerend actuaris verdienen een zorgvuldige afweging door pensioenfondsen. Hoewel deze mogelijkheden vanuit een pragmatische aanpak aantrekkelijk lijken, leiden deze niet automatisch tot een doeltreffende governance. Tot slot wordt met de ERB risicogebaseerd scenariodenken een vereist onderdeel van besluitvorming binnen pensioenfondsen en wordt het beleid omtrent ESG beleggen een expliciet vereist onderdeel binnen het beleggingsbeleid en het risicobeheersysteem. Al met al een aantal interessante ontwikkelingen in het vakgebied van risicomanagement en actuariaat voor pensioenfondsen die vragen om gedegen voorbereiding!

-

Verder praten met

Triple A? E-mail

06 - 83 52 59 95

Spreken onze thema’s jou aan en is onze cultuur precies wat je zoekt? Kijk dan eens bij onze vacatures. Wij zijn altijd op zoek naar talent!

-

-

Wilt u meer informatie of een afspraak maken?

Neemt u dan contact op met Ronald Hamaker

© 2025 AAA Riskfinance. Alle rechten voorbehouden.